Đòn bẩy tài chính là thuật ngữ được sử dụng thường xuyên trong lĩnh vực tài chính. Thế nhưng, đòn bẩy tài chính là gì? Sử dụng đòn bẩy thế nào hiệu quả thì không phải ai cũng biết.

Thay vì lấy khoản tiền có sẵn, nhiều doanh nghiệp lấy chính nguồn vốn đi vay để mang đi đầu tư. Điều này giúp các doanh nghiệp có thể tạo ra tỷ suất sinh lời trên tài sản hoạt động lớn hơn. Tuy nhiên, việc sử dụng đòn bẩy tài chính không đảm bảo 100% thành công nếu doanh nghiệp ở vị thế có tỷ nợ đòn bẩy nợ cao.

Vậy, đòn bẩy tài chính là gì? Sử dụng đòn bẩy thế nào hiệu quả? Hãy cùng VnTrader tìm hiểu kỹ hơn qua bài viết dưới đây nhé!

Mục lục

Đòn bẩy tài chính là gì?

Đòn bẩy tài chính trong tiếng Anh có tên gọi là Financial Leverage, viết tắt là FL. Cụm từ này thể hiện mức độ sử dụng vốn vay trong tổng nguồn vốn của doanh nghiệp.

Thông qua việc sử dụng đòn bẩy tài chính. Doanh nghiệp có thể kỳ vòng gia tăng tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE). Hay thu nhập trên một cổ phần thường (EPS).

Đòn bẩy tài chính là sự kết hợp giữa vốn chủ sở hữu và nợ phải trả trong việc điều hành chính sách. Đòn bẩy tài chính sẽ thấp nếu tỷ trọng nợ phải trả nhỏ hơn tỷ trọng vốn chủ sở hữu.

Còn đối với trường hợp doanh nghiệp có tỷ trọng nợ trả phải cao hơn vốn chủ sở hữu thì đòn bẩy tài chính sẽ vô cùng lớn.

Các nhóm chỉ số đòn bẩy tài chính bạn cần biết

Đòn bẩy tài chính được phân nhóm như sau:

Tổng nợ/Tổng tài sản (D/A)

Hệ số nợ trên tổng tài sản (D/A) được đo lường dựa trên mức độ sử dụng nợ vay của doanh nghiệp. Tức là, số % mà doanh nghiệp được tài trợ trong tổng tài sản hiện tại là nợ vay

Hệ số này sẽ phụ thuộc vào nhiều yếu tố khác nhau như: Lĩnh vực hoạt động, quy mô, mục đích vay, loại hình của doanh nghiệp. Bạn có thể so sánh với tỷ số trung bình ngành để biết được tỷ số thấp/cao.

Hệ số nợ/Vốn (D/C)

Tổng nợ/(Tổng nợ + Vốn chủ sở hữu)

Thông qua hệ số nợ vốn (D/C), nhà đầu tư có thể biết được sức mạnh về tài chính của một doanh nghiệp. Trường hợp doanh nghiệp có tỷ lệ nợ trên vốn cao so với bình quân ngành. Thì đồng nghĩa với việc doanh nghiệp đó có tình hình tài chính không khả quan.

Tổng nợ/Vốn chủ sở hữu (D/E)

Đây là đòn bẩy tài chính thông dụng nhất, phản ánh được quy mô tài chính của doanh nghiệp. Thông qua hệ số nợ trên vốn chủ sở hữu (D/E). Nhà đầu tư sẽ nắm được tỷ lệ nợ và vốn chủ sở hữu được doanh nghiệp dùng để chi trả.

Hệ số đòn bẩy tài chính

Tổng tài sản bình quân/Vốn chủ sở hữu bình quân

Hệ số này thể hiện chủ sở hữu bình quân và vốn vay của doanh nghiệp trong một thời kỳ. Nếu tỷ số này thấp thì có nghĩa là doanh nghiệp chưa tận dụng được lợi thế từ đòn bẩy tài chính.

Hệ số chi trả lãi vay (EBIT/Chi phí lãi vay)

Thông qua hệ số này sẽ biết được lợi nhuận trước thuế và khả năng trả lãi của một doanh nghiệp. Trường hợp chỉ số này > 1 thì chứng tỏ doanh nghiệp có khả năng trả lãi vay. Ngược lại, nếu <1 thì khả năng trả lãi không cao.

Những lý do doanh nghiệp nên sử dụng đòn bẩy tài chính?

Việc sử dụng đòn bẩy tài chính mang đến nhiều lợi ích cho doanh nghiệp như:

- Duy trì hoạt động kinh doanh, bù đắp lại sự thiếu hụt vốn.

- Gia tăng tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) hoặc thu nhập trên một cổ phần (EPS).

- Thúc đẩy lợi nhuận sau thuế từ vốn chủ sở hữu nhưng cũng là công cụ kìm hãm sự gia tăng. Việc lựa chọn cơ cấu tài chính đóng vai trò quan trọng quyết định tới sự thành bại của một doanh nghiệp.

- Việc sử dụng đòn bẩy tài chính còn giúp doanh nghiệp giảm bớt tiền thuế, gia tăng lợi nhuận. Bởi, tiền lãi vay phải trả được coi là khoản chi phí hợp lý, trừ vào thu nhập chịu thuế của doanh nghiệp.

Công thức dùng để tính đòn bẩy tài chính

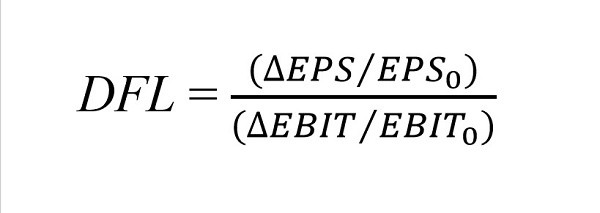

Cách sử dụng đòn bẩy tài chính được xác định qua công thức sau:

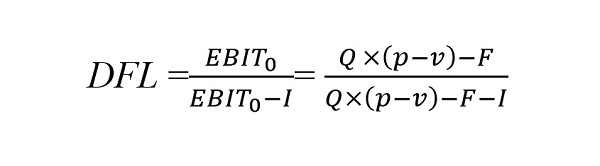

Còn để tính đòn bẩy tài chính sau khi có thêm khoản lãi vay phải trả ( I ), bạn sẽ tính theo công thức dưới đây:

Trong đó:

- F: Là chi phí cố định kinh doanh (không bao gồm lãi vay).

- v: Chi phí biến đổi 1 đơn vị sản phẩm..

- p: Giá bán trên đơn vị sản phẩm.

- Q: Số lượng sản phẩm được bán ra.

Trường hợp doanh nghiệp có vốn vay lớn hơn thì lợi nhuận sẽ tăng lên nhiều nếu lợi nhuận trước thuế, lãi vay tăng. Còn ngược lại, lợi nhuận giảm nhiều thì lợi nhuận trước thuế và lãi vay giảm.

Thông thường, những doanh nghiệp có kết cấu, vốn vay lớn hơn thì sẽ thu được lợi nhuận cao hơn. Tuy nhiên, điều này sẽ đi liền với những rủi ro về tài chính.

Làm thế nào để sử dụng đòn bẩy tài chính hiệu quả?

Mặc dù mang đến nguồn lợi nhuận lớn cho doanh nghiệp, nhưng đòn bẩy tài chính cũng tiềm ẩn nhiều rủi ro. Vì thế, để sử dụng đòn bẩy hiệu quả bạn cần lưu ý một số vấn đề sau:

- Doanh nghiệp cần đưa ra những định hướng rõ ràng, chính xác. Điều này sẽ giúp chủ đầu tư tránh bị ngưng đọng vốn, không kịp xoay sở dẫn đến trắng tay.

- Lựa chọn nguồn vốn cẩn thận, bởi vay vốn với lãi suất cao thì đồng nghĩa với lợi nhuận giảm. Bên cạnh đó, nếu không may gặp rủi ro thì nhà đầu tư sẽ điêu đứng do lãi suất cao.

- Vay vốn tại những ngân hàng uy tín, ưu đãi về lãi suất như BIDV, VietcomBank, SacomBank…

Trên đây là những thông tin giải đáp thắc mắc đòn bẩy tài chính là gì? Sử dụng đòn bẩy thế nào hiệu quả của các doanh nghiệp. Hiện nay, nhiều nhà đầu tư sử dụng đòn bẩy tài chính với hy vọng tăng tỷ suất sinh lợi.

Tuy nhiên, việc sử dụng đòn bẩy tài chính để đầu tư sinh lời cũng tiềm ẩn nhiều rủi ro. Vì thế hãy cân nhắc và tính toán kỹ lưỡng trước khi sử dụng để đạt hiệu quả tốt nhất.

TÌM HIỂU THÊM: