Sóng Elliott là gì mà được nhiều trader quan tâm đến vậy? Nhưng liệu các trader có hiểu đúng và toàn diện về sóng Elliott? Cùng NAB tìm hiểu chi tiết trong bài sau.

Sóng Elliott là một trong những công cụ hỗ trợ đắc lực của các trader và các nhà đầu tư. Chúng được ứng dụng phổ biến trong việc phân tích thị trường, phân tích cổ phiếu. Tuy nhiên, đây là loại sóng gì, mô hình và cách vận hành ra sao thì không phải ai cũng nắm rõ.

Trong bài viết này VnTrader sẽ giúp các bạn giải mã khái niệm, cách đếm sóng Elliott và cách giao dịch. Mời các bạn theo dõi nhé!

Mục lục

Sóng Elliott là gì?

Sóng Elliott là một hình thức phân tích kỹ thuật được ứng dụng nhiều trong phân tích chu kỳ thị trường tài chính. Đồng thời dự báo các xu hướng thị trường thông qua việc xác định các thái cực trong tâm lý nhà đầu tư, các mức giá cao và thấp, các yếu tố tập thể. Đây là một trong những cách đọc đồ thị cổ điển và hiệu quả dành cho các nhà đầu tư.

Sóng Elliott được phát triển vào những năm 1930 bởi Ralph Nelson Elliott. Trước khi lý thuyết sóng ra đời, các nhà phân tích đều nghĩ rằng thị trường vận động một cách tự nhiên và không để đoán trước được.

Tuy nhiên, Elliot đã chứng minh thị trường thường di chuyển theo các mô hình sóng Elliott cụ thể. Chúng lặp đi lặp lại và điều quan trọng nhất là có thể xác định được.

Mô hình sóng Elliott

Theo lý thuyết sóng Elliott một xu hướng tăng hoặc giảm đều được chia thành 2 pha:

- Pha dịch chuyển theo xu hướng chính

- Pha dịch chuyển ngược xu hướng chính (pha điều chỉnh)

Mẫu sóng Elliott cơ bản gồm 8 sóng: 5 sóng đẩy (sóng 1, 2, 3, 4, 5) và 3 sóng điều chỉnh (sóng A, B, C). Cụ thể:

- Sóng 1, 3, 5: Sóng đẩy, di chuyển theo xu hướng chính.

- Sóng 2, 4: Sóng giảm, di chuyển ngược xu hướng chính.

- Sóng A, C: Sóng giảm.

- Sóng B: Sóng tăng.

Chu kỳ 5 sóng tăng 1 2 3 4 5

Sóng 1

Sóng đại diện cho tín hiệu đi lên theo sau những người mua đầu tiên. Họ tìm thấy lý do tốt để Buy, và từ đó họ bắt đầu đẩy thị trường đi lên cao hơn.

Sóng 1 thường rất khó để nhận biết bởi chưa có cơ sở xác thực. Thông thường, chúng ta sẽ sử dụng tín hiệu đảo chiều ở 1 xu hướng giảm để xác định sóng 1. Tuy nhiên đây thường là giả thuyết.

Sóng 2

Sóng 2 là sóng đẩy giảm dần vì những người mua đầu tiên đã chốt lời. Trong khi đó các nhà đầu tư khác bị lỡ cơ hội, họ đứng ngoài chờ đợi một tín hiệu mới.

Lúc này, giá thị trường đã có xu hướng hồi nhẹ trở lại.

Sóng 3

Sóng 3 luôn là sóng dài nhất và mạnh nhất trong các sóng. Những nhà đầu tư đã bỏ lỡ cơ hội ở sóng 1, họ sẽ bắt đầu mua.

Theo đó những ai chưa bị thuyết phục là thị trường đang trong xu hướng Uptrend sẽ bị thuyết phục ngay. Điều này sẽ mang lại khả năng tăng tốc của xu hướng chính (xu hướng Uptrend).

Sóng 4

Sớm hay muộn cũng đến thời điểm để chốt lời, sóng đẩy bắt đầu yếu dần thêm lần nữa.

Tuy nhiên, lần hiệu chỉnh này sẽ không mạnh. Bởi ở đâu đó vẫn có những người mua muốn tham gia vào xu hướng này.

Sóng 5

Xu hướng tăng lại tiếp diễn, tuy nhiên thị trường đã quá mua và tín hiệu đảo chiều sẽ xảy ra.

Kết thúc của sóng 5 đánh dấu sự quá bán của thị trường. Và có phân kỳ đảo chiều giữa đỉnh 3 và 5.

Chu kỳ 3 sóng giảm A B C

Sóng A

Sóng A là sự điều chỉnh đối với cuộc biểu tình. Lúc đầu, sóng A có thể là sự điều chỉnh đối với cuộc biểu tình bình thường.

Tuy nhiên, trường hợp sóng A phân chia thành 5 sóng phụ sẽ cho thấy một xu hướng thị trường mới có thể đã phát triển.

Sóng B

Sóng B là thị trường giảm giá. Sóng này có xu hướng tạo cơ hội cho những con gấu bán ra khi người khác chốt lời trên các giao dịch ngắn hạn hoặc thoát khỏi vị thế mua của họ.

Sóng C

Sóng C xác nhận Kết thúc Cuộc đua. Đây là sóng cuối cùng của chu kỳ sóng giảm.

Tại thời điểm này, sóng C thường phá vỡ các vùng hỗ trợ chính và hầu hết các nghiên cứu kỹ thuật xác nhận đợt tăng đã kết thúc.

Cách đếm sóng Elliott

Cách đếm sóng Elliott được thực hiện theo quy tắc được quy định.

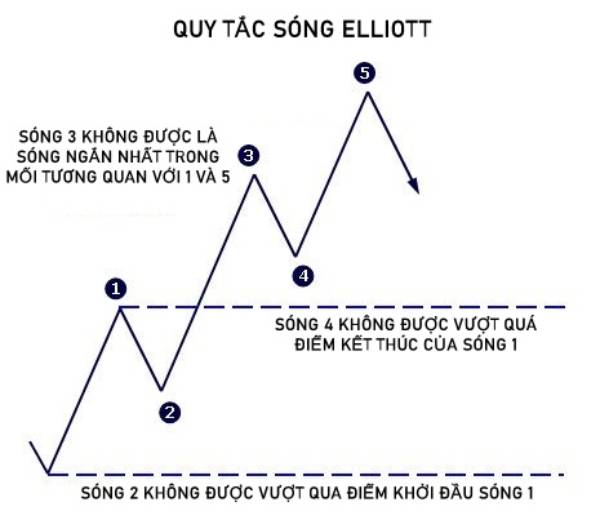

Quy tắc đếm sóng Elliott

Có 3 quy tắc đếm sóng không thể thay đổi cũng không thể phá vỡ:

- Sóng 2 không bao giờ thấp hơn điểm bắt đầu của sóng 1.

- Sóng 3 không bao giờ là sóng ngắn nhất trong ba sóng 1, 3, 5.

- Sóng 4 không bao giờ chạm tới đỉnh của sóng 1.

Mối quan hệ của sóng Elliott và Fibonacci

Ralph Nelson Elliott phân tích về các tính chất toán học của sóng cũng như các hình mẫu đã kết luận rằng: “Các chuỗi tổng thể Fibonacci là cơ sở của Nguyên lý Sóng”.

Trong các cấu trúc sóng, các số từ dãy Fibonacci xuất hiện nhiều lần. Trong đó có cả sóng 1, 3, 5, với một chu kỳ đủ 8 sóng,…

Ralph Nelson Elliott đã phát triển mô hình thị trường trước khi ông nhận ra nó phản ánh chuỗi Fibonacci. “Khi tôi phát hiện ra hành động của xu hướng thị trường theo Nguyên lý sóng, tôi chưa bao giờ nghe nói về chuỗi Fibonacci.

Dãy Fibonacci được kết nối chặt chẽ với tỷ lệ vàng (1.618). Các nhà đầu tư thường sử dụng tỉ lệ này và tỷ lệ liên quan. Từ đó thiết lập các ngưỡng hỗ trợ và kháng cự cho các sóng thị trường. Đó chính là điểm giá giúp nhà đầu tư xác định các thông số của một xu hướng.

Hướng dẫn giao dịch theo sóng Elliott

Chu kỳ 5 sóng tăng 1 2 3 4 5

Tìm sóng 2

Sau khi đã phát hiện ra sóng 1, bạn sử dụng Fibonacci thoái lui đặt vào đỉnh và đáy của sóng 1. Từ đó, bạn sẽ tìm ra được vị trí của sóng 2.

Sóng 2 thường sẽ rơi vào vị trí 2 mức fibo là 0,5 hoặc là 0,618.

Tìm sóng 3

Sau khi tìm được điểm hồi sóng 2, sử dụng công cụ Fibonacci mở rộng. Từ đó bạn sẽ đo vị trí của sóng 3.

Sóng 3 thường sẽ rơi vào vị trí 2 mức fibo cụ thể là 1,618 hoặc là 2,618.

Tìm sóng 4

Sau khi tìm ra sóng 3, bạn sử dụng Fibonacci thoái lui đặt vào đỉnh và đáy của sóng 3. Từ đó sẽ tìm ra được vị trí của sóng 4.

Trường hợp sóng 2 hiệu chỉnh dài, sóng 4 sẽ hiệu chính ngắn và ngược lại.

Trường hợp sóng 2 dừng lại ở fibo 0,618, sóng 4 sẽ có xu hướng rơi vào các mức fibo còn lại.

Tìm sóng 5

Sau khi tìm được sóng 4, bạn sử dụng Fibonacci mở rộng để đo vị trí của sóng 5. Chúng ta sẽ đo từ điểm bắt đầu của sóng 1 đến điểm kết thúc của sóng 3.

Sóng 5 thường rơi vào vị trí 2 mức fibo là 0,5 hoặc là 0,168.

Chu kỳ 3 sóng giảm A B C

Đối với 3 sóng giảm, thao tác đo fibo được thực hiện tương tự như sóng 2 và sóng 3. Cụ thể như sau:

Tìm sóng B

Sau khi phát hiện ra sóng A, bạn sử dụng Fibonacci thoái lui đặt vào đỉnh và đáy sóng A. Từ đó bạn sẽ tìm được vị trí của sóng B.

Sóng B thường sẽ rơi vào vị trí 2 mức fibo là 0,5 hoặc là 0,618.

Tìm sóng C

Sau khi tìm được sóng B, bạn sử dụng Fibonacci mở rộng. Từ đó sẽ đo vị trí của sóng C.

Sóng C thường sẽ rơi vào vị trí 2 mức fibo là 0,786 hoặc là 1.

Một số lưu ý khi sử dụng sóng Elliott

Xác định chính xác sóng là điều không dễ dàng. Nếu bạn là người mới bắt đầu thì nên hạn chế sử dụng sóng Elliott.

Đừng nên ép buộc phải đếm sóng, bởi có những giai đoạn không thể xác định được sóng đang ở giai đoạn nào.

Sóng 1 và sóng 2 thường rất khó xác định và đa phần là giả thuyết. Vì thế, bạn nên đưa ra nhiều kịch bản có thể xảy ra. Đồng thời hạn chế chỉ sử dụng những lý thuyết về sóng để giao dịch.

Các mức fibo ở trên chỉ chính xác ở mức độ tương đối. Và tất nhiên các mức fibo còn lại hoàn toàn có thể xảy ra.

Trên đây VnTrader đã giải mã về khái niệm, mô hình, cách đếm và giao dịch với sóng Elliott. Hy vọng những chia sẻ trên thật sự hữu ích đối với bạn đọc. Theo dõi chúng tôi để được cập nhật thêm nhiều thông tin hấp dẫn khác nhé!

TÌM HIỂU THÊM: